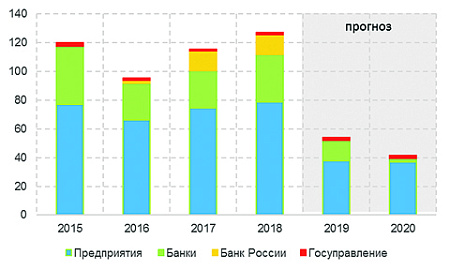

График погашения внешнего долга РФ (млрд долл.).

Источник: Центр развития ВШЭ

Центробанк (ЦБ) и Минэкономразвития заложили в прогнозы снижение нефтяных цен к 2020 году на 25–30% с текущего уровня. В Центре развития Высшей школы экономики (ВШЭ) уверили, что рубль выдержит падение нефтяных цен на 20 долл. за баррель благодаря резкому снижению в 2019–2020 годах выплат по внешнему долгу частного сектора. Опрошенные эксперты, однако, считают: при таком удешевлении нефти обвал рубля будет в любом случае неизбежен. Доллар может подорожать до 75–80 руб.

Частный сектор по итогам 2018 года в соответствии с графиком платежей выплатит как минимум 128 млрд долл. – это «максимум за последние три года», сообщили специалисты Центра развития ВШЭ, изучив статистику ЦБ.

В этих выплатах 112 млрд долл. приходятся на погашение основного долга, 16 млрд долл. – на проценты. В целом внешний долг частного сектора в настоящее время составляет 409 млрд долл., или 25% ВВП, уточняет ВШЭ.

Чем больше предстоит выплат по внешнему долгу, тем выше спрос предприятий на иностранную валюту и тем сильнее давление на рубль. Однако в будущем при благоприятном развитии событий давление на рубль должно ослабнуть, следует из обзора ВШЭ. «Банковская система устойчиво сокращает свои внешние обязательства с середины 2014 года. У предприятий динамика менее определенная, но после паузы 2016–2017 годов процесс снижения долга вновь стал заметным», – поясняет ведущий эксперт Центра развития Сергей Пухов.

«В ближайшие два года платежи по внешнему долгу частного сектора, согласно оценкам Банка России, могут существенно снизиться. После трехлетнего непрерывного роста в 2019 году объем выплат по основному долгу и процентам упадет в два раза и составит около 65 млрд долл., – продолжает эксперт. – В первом полугодии 2020 года ожидается сокращение выплат еще на 20%».

Если оценки выплат не увеличатся, тогда «столь резкое сокращение платежей по внешнему долгу повышает запас прочности платежного баланса». «Снижение спроса на валюту в этом случае по своим масштабам может «компенсировать», например, падение предложения валюты от экспорта товаров при снижении среднегодовых цен на нефть примерно на 20 долл. за баррель», – уточняет Пухов.

Названные 20 долл. за баррель – это около 26% от текущих котировок нефти Brent, которые пока находятся вблизи отметки 76 долл. за баррель. Это также почти 25% от стоимости нефти Urals, которая, по данным Минфина, составила по состоянию на середину октября примерно 81 долл. за баррель.

Последствия падения нефтяных цен на десятки процентов, судя по всему, просчитываются экономистами не просто так. Ведь сейчас в официальные прогнозы как раз закладывается существенное удешевление энергоресурсов. Так, прогноз Минэкономразвития на период до 2024 года предполагает в своей базовой версии, что уже в 2020 году баррель нефти Urals будет стоить 59,7 долл., то есть его стоимость снизится на 26% по сравнению с текущими котировками.

Центробанк в «Основных направлениях денежно-кредитной политики» ожидает в базовой версии прогноза 55 долл. за баррель в 2020 году, то есть снижение на 32% по сравнению с текущим уровнем.

Некоторые опрошенные эксперты согласились, что падение нефтяных цен на 25–30% теоретически может пройти безболезненно для рубля. Но они уточнили, при каких конкретно условиях это станет возможно. «При условии, что наши «партнеры» не придумают новые санкции, которые придется преодолевать с помощью дальнейшего ослабления рубля и переоценки стоимости нефти», – говорит эксперт компании «Солид Менеджмент» Сергей Звенигородский.

Ведущий аналитик Amarkets Артем Деев к дополнительным факторам, которые помогли бы рублю, отнес гибкие действия финансовых властей в отношении покупок валюты в рамках бюджетного правила и возможное увеличение заимствований при улучшении политического фона вокруг России.

Большинство же экспертов считают надежды на устойчивость рубля необоснованными. «Расчет как будто построен на том, что частный сектор больше ни доллара не займет у иностранных инвесторов или банков. Такая ситуация вряд ли возможна», – говорит старший аналитик компании «Альпари» Анна Бодрова.

По ее словам, сомнительно, что рубль останется стабильным при падении нефтяных цен в область 50 долл. за баррель. «Инвесторы очень чувствительны к рискам и при малейшей опасности будут выходить в доллар», – ожидает эксперт.

«Курс национальной валюты зависит не только от показателя внешнего долга. В российских реалиях, несмотря на заверения властей о снижении зависимости экономики от цен на энергоносители, основной статьей наполнения бюджета по-прежнему остаются поступления от экспорта нефти и газа, а чрезмерно девальвированный рубль дает двойной эффект от высоких цен на нефть», – обращает внимание аналитик компании «Финам» Сергей Дроздов. По его прогнозу, при достижении нефтяными ценами отметки 50 долл. за баррель российская валюта вряд ли проявит чудеса устойчивости: курс устремится к 72–75 руб. за 1 долл.

«Сокращение платежей по частному внешнему долгу снизит спрос на валюту, но падение цен на нефть может привести к ухудшению параметров внешнеторгового баланса, являющегося неотъемлемой частью платежного баланса страны», – говорит аналитик компании «Фридом Финанс» Анастасия Соснова. Как полагает эксперт, при резком снижении цен на нефть в область 50 долл. за баррель курс составит 75–80 руб. за 1 долл.

Источник: